最新消息【必看】新青安貸款5大風險+應對秘訣!2025房貸族必讀攻略

次閱讀

新青安貸款自推出以來,憑藉低利率與政府補貼,成為年輕首購族與創業者搶辦熱潮,但伴隨高負債、利率變動與資金用途控管風險,不可掉以輕心。貸款額度過高或月付超標,恐衍生生活費不足、家庭壓力增加、信用評分下修等問題,影響再貸款與理財安全。此外,若選擇浮動利率方案,央行升息將導致房貸利息攀升,增加還款負擔。本文全面解析新青安貸款五大風險,包括高負債、還款壓力、利率上升、資金用途偏離與申請流程挑戰,並提供實用應對策略與專家建議,協助貸款族提前規劃、精準控管財務風險,安心上車穩健理財。建議貸款前務必試算總負債比≦50%、預留3-6個月應急金、選擇利率上限貸款、搭配專戶資金管理,降低財務壓力,善用免費財務健檢,確保政策紅利真正落袋。

📢【必看】新青安貸款5大風險+應對秘訣!2025房貸族必讀攻略

📑 目錄

📖 引言:為什麼要了解新青安貸款風險?

💸 高負債風險與應對策略

💰 還款壓力挑戰及管理技巧

📈 利率風險解析與應變方法

📝 貸款資金用途風險與控管建議

📑 申請過程繁瑣與批准挑戰

📊 風險逐項表格分析

💡 專家觀點與建議

📌 結論與行動指引

✨ 引言|當夢想成家的代價是高負債?新青安貸款暗藏的財務挑戰

近年來,台灣房價持續上漲,儘管政府多次祭出限貸、限購、囤房稅等措施抑制房價,但在供需失衡、資金潮、低利率時代延續等因素推波助瀾下,房價漲勢依舊難以遏止。根據內政部最新資料顯示,截至2025年第1季,全台房價指數已突破135,台北市平均房價更站穩每坪百萬,對許多年輕人與首購族而言,「買房」早已從人生選項,變成一場看不到盡頭的追逐賽。

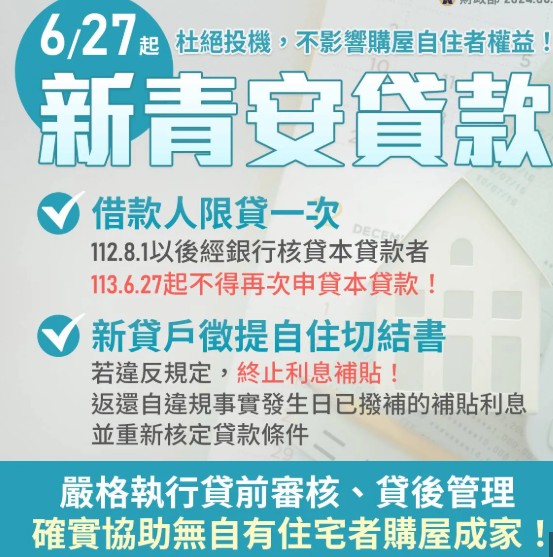

為協助青年圓夢,政府於2023年推動《新青年安心成家貸款》(簡稱新青安貸款),提供購屋族群低利優惠、較高成數貸款,並搭配寬限期、貸款利息補貼等政策利多。初期申貸情況踴躍,根據財政部統計,2024全年新青安貸款申請件數突破11萬件,年增高達62%。但在房價高漲、貸款金額水漲船高的情況下,年輕首購族雖成功圓夢,卻也無形中背負龐大房貸負擔。

值得注意的是,根據聯徵中心資料,截至2024年底,全台房貸戶數約達316萬戶,平均每戶房貸餘額達850萬元,其中30歲以下年輕房貸戶數佔比達18%,平均房貸金額也突破920萬元,負債壓力不容小覷。更有高達42%的首購族,貸款成數達八成以上,這意味著,稍有經濟狀況不穩或利率變動,便可能對家庭財務與生活品質造成嚴重衝擊。

在低利環境轉變、全球通膨壓力升高、央行四度升息後,台灣浮動房貸利率也從2020年的1.4%左右,攀升至2025年預估平均2.3%,而高負債家庭的房貸月繳金額隨之上升。部分貸款族因此面臨財務壓力增大、生活費縮水、儲蓄減少,甚至因突發支出導致違約、信用受損等情況。

面對新青安貸款雖優惠卻潛藏財務風險的現實,年輕購屋族該如何聰明應對?又該如何在高房價與負債壓力間,維持生活品質、守住財務安全?本單元將深入解析高負債風險、還款挑戰、利率變動、資金用途控管與申請流程繁瑣等五大風險,並搭配實務應對技巧與觀點建議,協助讀者在貸款購屋過程中,避開常見陷阱,打造穩健可控的財務人生藍圖。

如果你正在考慮申辦新青安貸款,或已經身處高房貸壓力的還款期,本篇將是你不可錯過的完整指南。從貸款前的財務評估、貸中風險控管,到貸後資金調度策略,一次打包全攻略,助你穩健上車、安心還款,不讓夢想成家變成財務夢魘。

📌 高負債風險與應對策略

📌 風險說明

隨著房價攀升與購屋需求高漲,許多年輕家庭與首購族選擇透過新青安貸款進場,享受低利優惠與寬限期,但貸款總額往往突破家庭收入可承受上限,導致財務負擔沉重。一旦月繳金額超出家庭可支配收入比例,不僅生活品質將受到壓縮,更可能連帶影響信用評分、日後貸款與信用卡額度,甚至影響家庭關係與心理健康。

根據金管會與內政部資料,2024年全台新承作房貸戶中,有高達38.7%貸款戶的總負債比超過50%,其中台北市與新北市因房價高昂,貸款壓力尤為顯著。

📌 潛在後果

當貸款金額過高或還款期過長,常見風險包含:

💸 生活費用不足:除房貸支出外,家庭日常開銷、子女教育、醫療保險、交通支出等將受限,生活品質明顯下降。

😖 家庭壓力增加:財務壓力容易導致夫妻爭執,甚至出現情緒困擾與心理負擔,影響家庭和諧。

🔒 無法再貸款或信用評分下修:若房貸逾期或多筆負債比例偏高,將降低日後辦理信貸、車貸、增貸的核准機率,信用分數下降,甚至影響工作徵信與升遷評等。

📌 應對方法

| 📊 項目 | 建議策略 |

|---|---|

| 財務預算規劃 | 申貸前試算「總負債比」,建議控制在50%以下,避免過度舉債。 |

| 負債比例控管 | 即便利率低,也避免超貸;量力而為,勿因衝動搶房造成長期財務壓力。 |

| 定期檢視財務狀況 | 每季更新家庭「收支結構表」與「負債佔比圖」,預測未來6-12個月還款能力,避免資金斷鏈。 |

| 多元收入來源 | 除固定薪資,可搭配副業、配息型投資、租金收入,分散財源,降低單一收入風險。 |

💡 專家觀點

「貸款是助力,但不該成為拖累。合理負債、靈活償還、適當風控,才能讓房貸變成資產槓桿,而非財務壓力。」——理財專家

建議,首購族應善用免費財務健檢與貸款諮詢平台,量身訂製貸款方案與償還計劃,並為房貸準備至少6個月備用金,以防萬一。

💸 還款壓力挑戰與管理技巧

📌 風險說明

若收入來源不穩,或突發支出如醫療、子女教育費、家庭變故等超出預算,將導致房貸月繳壓力陡增,影響家庭生活與信用評等。尤其對於依賴單一收入的家庭而言,一旦主要收入中斷,將迅速引爆房貸違約風險。

📌 應對方法

📌 建立3-6個月應急基金:確保家庭財務具備應對突發狀況能力。

📌 依財務狀況選擇還款方式:

📍 等額本息:月繳固定,適合收入穩定者。

📍 本金遞減:初期壓力大,但總利息較少,適合預期收入上升或理財能力強者。

📌 主動與銀行溝通:如遇財務困難,務必及早通知銀行,申請延緩還款、減額或展期方案,避免信用瑕疵。

📊 還款壓力評估表

| 月收入 | 房貸支出建議佔比 | 風險等級 |

|---|---|---|

| 60,000 | ≦18,000 (30%) | 安全 |

| 60,000 | 18,001~24,000 (40%) | 中等 |

| 60,000 | ≧24,001 (41%以上) | 高風險 |

💡 觀點建議

建議房貸族善用現金流管理App記帳,掌握即時資金動態,並預留至少30%儲蓄,避免突發壓力。此外,透過與理財顧問規劃「預備金制度」,按年調整還款比例與儲蓄目標,確保財務靈活度。

📈 利率風險解析與應變方法

📌 風險說明

新青安貸款多採浮動利率,隨央行升息,房貸利率也將調整,導致月繳金額增加。若未妥善評估利率風險,將影響財務安全與家庭現金流。

📌 應對方法

📌 風險承受力低者選固定利率:保障還款穩定。

📌 定期關注央行利率政策,掌握升息趨勢,提早規劃調整。

📌 採「利率上限」浮動貸款,設定最高利率保障,避免突升風險。

📊 2020-2025年台灣利率變化表

| 年度 | 重貼現率 | 浮動房貸平均利率 |

|---|---|---|

| 2020 | 1.125% | 1.43% |

| 2023 | 1.875% | 2.13% |

| 2025 | 2.000%(預估) | 2.30%(預估) |

💡 觀點建議

2025年房貸利率預期持續攀升,建議新貸戶優先選擇有「利率上限保障」產品,或提前鎖定固定利率,避免未來負擔超出預期。

📝 資金用途風險與控管建議

📌 風險說明

若貸款資金未依計畫使用,可能因投資失利、超支、擴張過快導致回報不足,增加償還壓力。

📌 應對方法

📌 制定完整資金計劃:明訂每筆資金用途、分批撥款時程與回收預估。

📌 建立專戶管理制度:貸款資金與日常資金分離,嚴格依用途撥付。

📌 每月內部資金稽核:檢查撥款、支出與實際用途,避免資金偏移。

💡 觀點建議

建議搭配「財務日誌」管理工具,記錄每日資金動向、支出目的與使用成效,確保貸款效益最大化,避免資金流失與運用失誤。

📑 申請過程繁瑣與批准挑戰

📌 風險說明

新青安貸款申請流程繁瑣,需備齊各項證明,稍有疏漏將遭退件或額度不符。

📌 應對方法

📌 提前備妥完稅證明、財力證明、信用紀錄。

📌 確認貸款條件符合資格門檻。

📌 善用專業貸款代辦或房仲協助,提升審核通過率。

📊 常見缺件與影響表

| 缺件項目 | 影響 |

|---|---|

| 完稅證明 | 申請無法送件 |

| 信用紀錄異常 | 貸款額度受限 |

| 財力證明不足 | 無法核定額度 |

💡 觀點建議

建議透過線上免費貸款評估或專業財務顧問諮詢,提早排除申請障礙,避免臨時補件、延遲過戶與違約。

📊 全面風險表格整理

| 📌 風險類型 | 📌 風險說明 | 📌 潛在後果 | 📌 應對方法與建議 |

|---|---|---|---|

| 高負債壓力 | 貸款成數高,月繳金額超過可負擔範圍 | 生活費縮減、家庭壓力、信用下滑、無法再貸款 | 試算總負債比≦50%,不衝動超貸,每季檢視財務,結合副業收入,善用免費財務健檢與貸款諮詢平台 |

| 還款壓力挑戰 | 收入波動或突發支出導致月繳困難 | 延遲繳款、違約、信用受損、房屋遭拍賣 | 建立3-6月應急金,選擇適當還款法(等額本息/本金遞減),遇困難主動與銀行協調延緩或減額還款方案 |

| 利率變動風險 | 央行升息導致浮動利率貸款利息與月繳增加 | 房貸成本攀升,財務負擔加重 | 利率承受力低者選固定利率或利率上限貸款產品,定期關注利率政策,採多筆分散貸款降低單一利率風險 |

| 資金用途偏離風險 | 資金未依原規劃運用,造成報酬不足、償還困難 | 投資失利、生活費短缺、還款壓力上升 | 建立專戶管理與每月資金稽核,搭配財務日誌App記錄流向,確保貸款資金依規劃用途運作 |

| 申請流程繁瑣與審核挑戰 | 資料準備不足或條件不符,影響貸款核准進度或額度 | 退件、額度被砍、利率條件不佳 | 提前備妥完稅證明、信用紀錄正常、財力證明完整,善用專員或房仲代辦服務,或透過免費線上貸款試算與預審機制 |

🧠 觀點與建議

📣「新青安貸款雖是低利利器,但高負債與利率變數風險不可小覷。務必做好財務試算、風險控管、資金用途計劃,才能真正享受政策紅利。」——理財專家

進一步指出,許多年輕家庭或首購族在申請新青安貸款時,常常過度樂觀估計未來收入成長,忽略利率上漲、收入不穩、房價修正等潛在因素,導致後續出現資金吃緊、貸款違約甚至信用瑕疵問題。他建議,應將貸款視為長期財務負擔,而非單純利率優惠的短期好康,更應從家庭整體財務健康與風險承受度出發,量力而為。

📊 常見財務盲點與避險方式

| 常見盲點 | 潛在風險 | 對應建議 |

|---|---|---|

| 貸款試算僅考慮現金流,不估未來利率變化 | 利率上升後每月負擔暴增 | 試算利率上升2%-3%情境,評估還款能力 |

| 未預留應急資金 | 生活突發支出時,無法應對、陷入違約風險 | 建議預留3-6個月家庭支出應急金 |

| 資金用途缺乏規劃 | 資金亂用、資金調度失控 | 專戶管理貸款資金,明訂用途、定期檢查與結算 |

| 利率類型選擇失當 | 浮動利率上揚,造成還款壓力 | 可考慮利率上限型貸款、或固定利率方案 |

| 貸款申請流程自行處理,缺乏專業諮詢 | 漏填資料、額度不足、利率不理想 | 善用貸款專員代辦服務,爭取最優條件 |

「與其貪圖短期利率低,不如精算還款負擔總額與貸款週期內的可能利率變動情境,做足風險準備,才能真正穩健享受購屋人生。」

📌 結論與行動指引

新青安貸款確實是協助年輕家庭圓購屋夢的政策利多,但伴隨而來的高負債風險、未來利率變動壓力、資金用途控管挑戰,若處理不當,可能反而成為財務隱憂。透過嚴謹規劃、預先佈局、與正確的財務風險意識,將有助於借款人有效化解潛在風險,穩健上車。

🎯 行動建議總整理

為避免踩雷,建議所有準備申請新青安貸款者,務必遵循以下五大行動指引:

✅ 貸前試算總負債比 ≦ 50%

將房貸、車貸、學貸、信用卡等負債總額與家庭月收入比控制在50%以下,保留財務緩衝,避免資金吃緊。

✅ 預留3-6個月應急基金

至少準備3至6個月的家庭固定支出存款,以因應突發狀況、收入波動或醫療急需,保障家庭財務安全。

✅ 選擇利率上限貸款

若選擇浮動利率貸款,務必選擇有「利率上限保障」方案,避免利率上升至無法承受水位,影響家庭生活品質。

✅ 專戶資金管理

貸款資金建議獨立管理,開設專戶,嚴格依照購屋或裝潢用途使用,避免挪作他用,確保資金運用效率。

✅ 善用貸款專員代辦

貸款申請繁瑣,利率爭取空間大,建議委託具經驗貸款專員協助申貸、議價與流程簡化,爭取最佳貸款條件與利率。

📌 總結

💡 新青安貸款固然是降低購屋門檻、實現安居夢想的重要利器,但也因貸款金額高、還款年限長、利率浮動風險大,若缺乏周延規劃與風險意識,極易陷入「高負債陷阱」。建議借款人應以長期財務安全為優先,重視貸款試算、應急準備、利率選擇與資金控管,並隨時留意政府政策調整,靈活應對。

記住:「房子可以晚買,但財務穩健必須先做足」。只有做好風險管理,才能真正安心上車、穩健成家!

專營台灣/日本/泰國/越南/菲律賓

工業地產/房地產 買賣出租

物件眾多、無法即時刊登

請直接加LINE ID:803033

0981-681-379 曾先生 告知需求

相關連結

(圖片來源:天下雜誌)